خبرنامه هفتگی

تحلیل هفتگی آنچین ، شماره 13

فهرست مطالب

نمایش

بررسی میزان تقاضا در شبکه بیتکوین با استفاده از حجم جا به جا شده در شبکه

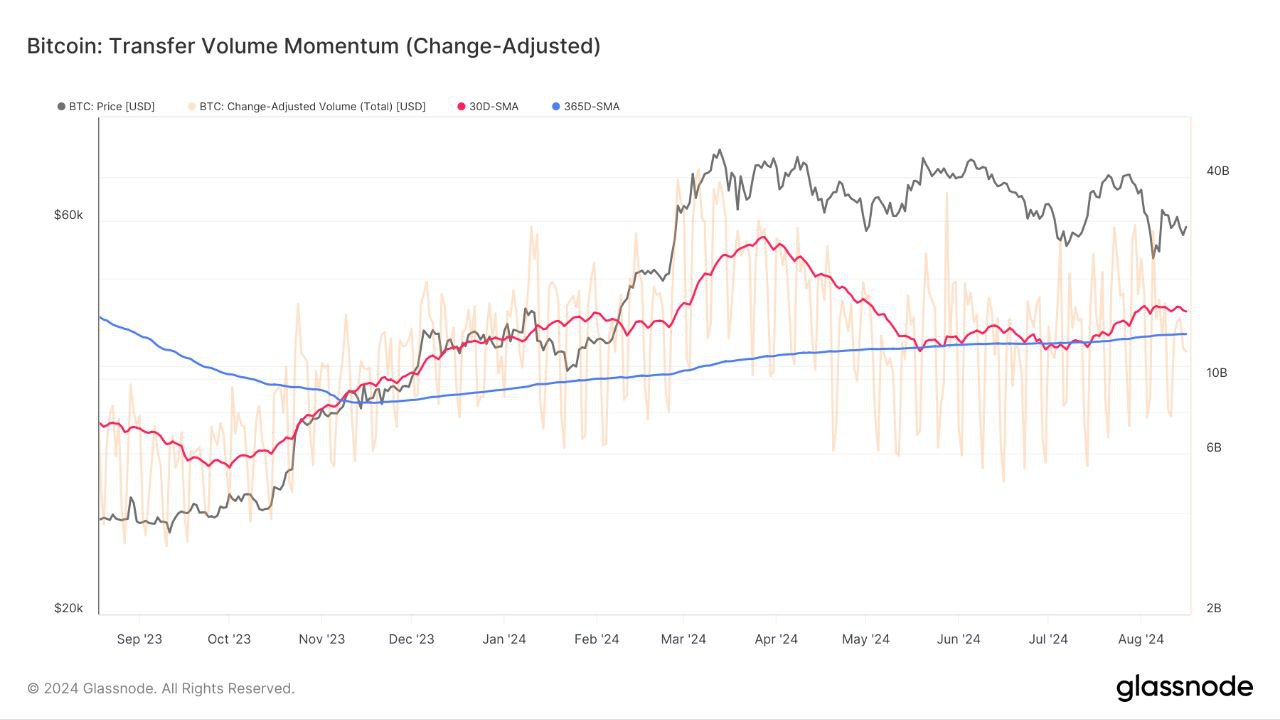

transfer volume momentum (change adjusted)

این نمودار میانگین حجم انتقال یافته ماهانه را نسبت به میانگین سالیانه آن مقایسه میکند؛ تا از این طریق تحولات روانی بازار و تغییر شرایط در میزان فعالیت شبکه به خوبی تشخیص داده شود. نمودار زیر میزان حجم بیتکوینهایی که در شبکه انتقال داده میشود، مشخص میکند و این معیار متناسب با تغییر حجم سرمایه بازار نوسان دارد. در حال حاضر میانگین ماهیانه، میانگین سالیانه را به سمت بالا شکسته است. حجم میانگین ماهیانه برابر با 15.9 میلیارد دلار است در حالی که حجم میانگین سالیانه برابر با 13.61 میلیارد دلار است. اما اگر در تایم فریم کوتاه¬تر دقت کنیم، متوجه می¬شویم که میانگین هفتگی این شاخص ، میانگین ماهیانه را به سمت پایین شکسته است. یعنی در تایم فریم کوتاه مدت این شاخص از نظر حجم جا به جا شده در شبکه بیتکوین به ما سیگنال کاهش تقاضا را میدهد.

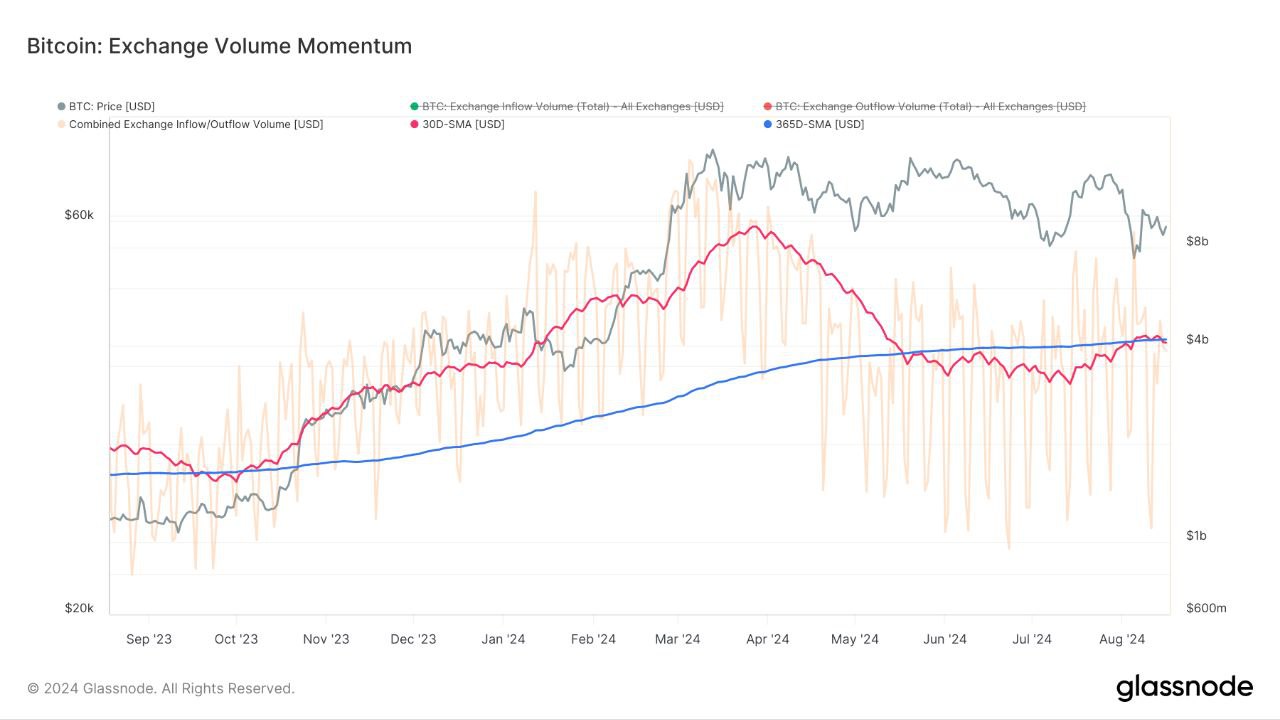

Exchange volume momentum

این نمودار به دنبال روشن کردن تغییر روند کلان حجم تراکنشهای مرتبط با صرافیها است. معمولا افزایش قدرت بازار در کنار افزایش حجم تراکنشهای صرافیها میسر شده است؛ زیرا در این هنگام بسیاری از سرمایهگذاران و معاملهگران بیش از روال معمول در بازار فعالیت دارند و حجم بسیاری را در صرافیها جابهجا میکنند.

در این نمودار برای مشاهده قدرت چرخه اقتصادی بیتکوین، باید مجموع حجم ورودی و خروجی دلاری در صرافیها را به صورت میانگین ماهیانه و میانگین سالیانه بررسی کنیم

• هر زمانی که میانگین ماهیانه بیش از میانگین سالیانه باشد، به این معناست که بیتکوین میان افراد بیشتری جابهجا میشود و بازار قدرتمندتر از گذشته عمل میکند. (افزایش onchain activity)

• هر زمانی که میانگین سالیانه بیش از میانگین ماهیانه باشد، به این معناست که بیت¬کوین میان افراد کمتری جابه جا می¬شود.(کاهش onchain activity)

در حال حاضر این مومنتوم منفی است و با ضعف همراه است حتی اگر به تایم فریم کوتاه مدت دقت کنیم و میانگین هفتگی این شاخص را با میانگین ماهیانه آن مقایسه کنیم به ما تایید کاهش تقاضا را می¬دهد. میانگین حجم هفتگی در صرافی¬ها برابر با 3.13 میلیارد دلار است در حالی که میانگین ماهیانه این شاخص برابر 4.08 میلیارد دلار است.

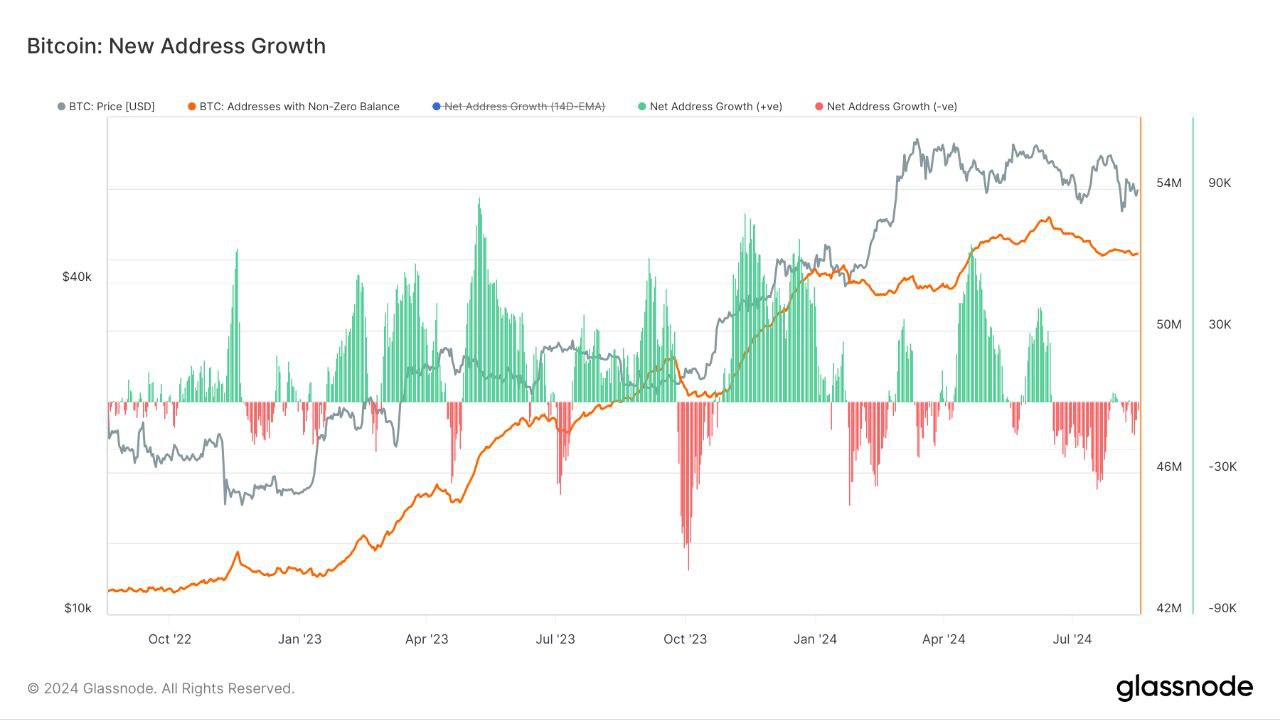

New address growth

این نمودار رشد تعداد آدرس¬های جدید بیتکوین را نشان می¬دهد. آدرس¬های جدید آدرس¬هایی هستند که برای اولین بار در یک تراکنش شبکه بیتکوین ظاهر شده¬اند. اقزایش در این شاخص یک نشانه برای افزایش تقاضا است. در حال حاضر رشد آدرس¬های جدید با کاهش همراه بوده است و در 14 روز اخیر، سه هزار و پانصد آدرس کم شده است. هر چند ممکن است با تغییر روند مثبت همراه باشد.

انباشت بیتکوین

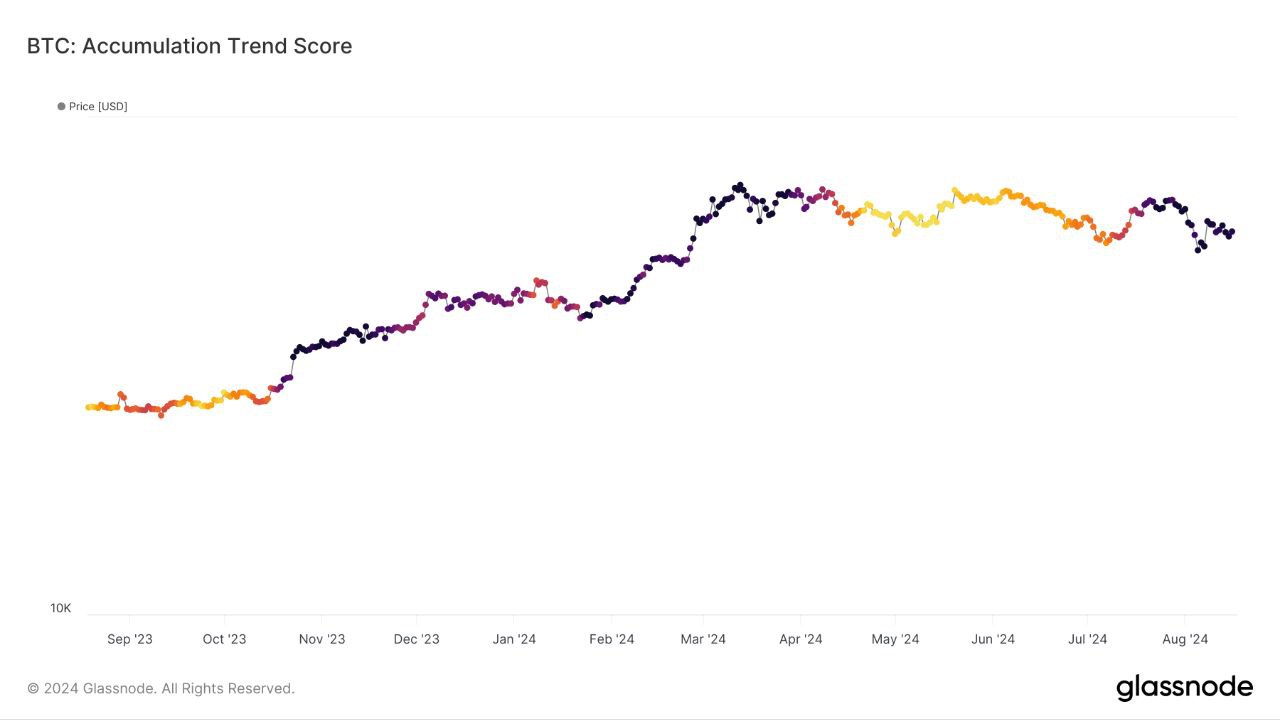

Accumulation trend score

در گزارش هفتگی قبلی اشاره کردیم که از زمان رسیدن قیمت بیت کوین به بالاترین سطح خود در سقف 73 هزار دلار، موجودی بازیگران کوتاه مدت شروع به کم شدن کرد و موجودی بازیگران بلند مدت شروع به افزایش کرد. یک دلیل می-تواند این باشد که بازیگران کوتاه مدت، بیتکوین¬های خود را بیش از 6 ماه هولد کنند و تبدیل به بازیگر بلند مدت شوند. دلیل دیگر خارج شدن بسیاری از بازیگران کوتاه مدت و خرید بیتکوین های آن¬ها توسط بازیگران با تجربه بیشتر است. این حالت انباشت را اگر در نمودار accumulation trend score بررسی کنیم، صحت حرف بالا را تایید میکند.

ATS انباشت و یا توزیع از ولتهای سرمایهگذاران را بهصورت کلی زیر نظر دارد

حرکت این معیار بین مقدار ۰ و ۱ را میتوان چنین شرح داد:

*هرچقدر مقدار آن به ۰ نزدیکتر باشد (زرد/نارنجی) یعنی یا بازار در حال توزیع است و یا اینکه روند کمی انباشت در حال کاهش است.

*هر چه مقدار به ۱ نزدیکتر باشد (بنفش) یعنی بازار به طور خالص در حال انباشت و موجودی ولتهای سرمایهگذاران در حال افزایش است (صعودی).

در این چرخه صعودی، انباشت متوالی از طرف بازیگران بزرگ مشاهده می¬شود که منجر به افزایش قیمت بیت کوین شده است. از یک ماه گذشته تا کنون، با محدوده¬ای مواجه هستیم که انباشت بیت کوین از طرف بازیگران بزرگ در حال اتفاق است و در صورت تدوام این رفتار میتوانیم یک دلیل مثبت برای افزایش قیمت بیت کوین داشته باشیم.

تغییر روند کلان در سود و زیان؟!

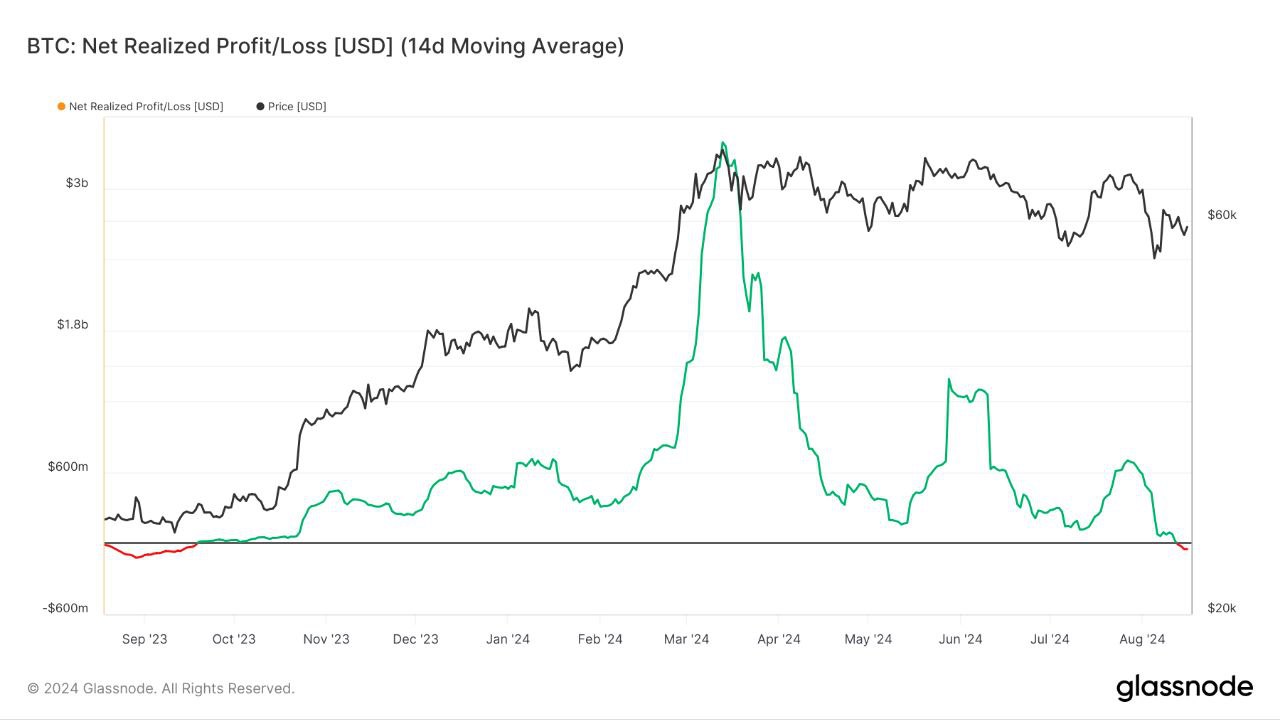

Net Realized Profit/Loss

اگر زیان تحقق یافته(realized loss) را از سود تحقق یافته(realized profit) کم کنیم، می توانیم ارزش خالص تحقق یافته (net realized profit/loss) را مشاهده کنیم که هر روز وارد یا خارج از بیت کوین می شود. از این رو، به وضوح می توان تسلط مؤلفه های سود و زیان را به ترتیب در بازارهای صعودی و نزولی مشاهده کرد.

یکی از ویژگی¬های بازارهای صعودی نقد شدن سود است. از این رو، تغییر روند در این شاخص اهمیت پیدا می¬کند. در گزارش هفتگی قبلی این شاخص را بررسی کردیم و میانگین 14 روزه آن نزدیک به نقطه سر به سر یا همان مرز صفر قرار داشت. در حال حاضر میانگین 14 روزه این شاخص نشان میدهد ضرر نقد شده غالب است(48 میلیون دلار). شاید این ضرر نقد شده، مقدمه ای باشد بر نقد شدن ضرر بیشتر و بیشتر!

حساسترین سرمایه گذاران

Realized price and MVRV(<1m)

اگر بازیگران کوتاه مدت را به گروه های سنی مختلف تقسیم کنیم، می¬توانیم رفتار این بازیگران را بهتر درک کنیم. بازیگران کوتاه مدت را به سه گروه سنی مختلف تقسیم میکنیم: زیر 1 ماه، بین 1 ماه تا 3 ماه و بین سه ماه تا شش ماه. در بین این 3 گروه، بازیگران زیر 1 ماه، نسبت به قیمت بیتکوین حساسیت بیشتری نشان می¬دهند. بنابراین می¬توان میانگین قیمت خرید این بازیگران را به عنوان یک سطح حساس قیمتی در نظر گرفت.

میانگین قیمت خرید بازیگران زیر 1 ماه در چه نقطه¬ای قرار دارد؟ این عدد برابر با 62030 است که در صورت صعود قیمت بیتکوین، این سطح می¬تواند به عنوان مقاومت عمل کند. چون این سطح نقطه سر به سر برای بازیگران زیر یک ماه است و این گروه از سرمایه¬گذاران ممکن است در این سطح از بیت¬کوین¬های خود کم کنند.

اگر بین بازیگران کوتاه مدت، بازیگرانی را انتخاب کنیم که کمتر از 1 ماه است در این بازار حضور دارند، متوجه یک الگوی رفتاری در بین این بازیگران می¬شویم. به طور کلی زمانی که بازار در فاز صعودی قرار دارد و اصلاح قیمتی اتفاق می¬افتد، محدوده MVRV بین 0.9 تا 1 ، در این نوع اصلاح¬ها می¬تواند به عنوان حمایت عمل کند. در حال حاضر این عدد برابر با 0.95 است. یعنی این بازیگران در 5 درصد ضرر نقد نشده قرار دارند.

اگر از نظر آماری بررسی کنیم تنها در 16 درصد از روزهای معاملاتی در طول این چهار سال، حباب این گروه زیر این سطح(باند آماری سبز رنگ) نوسان داشته است. معمولا در چنین مناطقی به حکم آمار و احتمال( و نه قطعیت) می¬توانیم انتظار صعود قیمت را داشته باشیم.